中瓷電子(003031):通信器件與消費電子雙輪驅動 營收穩步增長

類別:公司 機構:東北證券股份有限公司 研究員:王鳳華 日期:2021-11-15

事件:

公司于2021年1 0 月29日發布2021年三季報,報告期內實現營業收入3 億元,同比上升18.58%;歸屬上市公司股東得凈利潤0.43 億元,同比上升23.03%;扣除非經常性損益得凈利潤0.33 億元,同比增長6.31%。

點評:

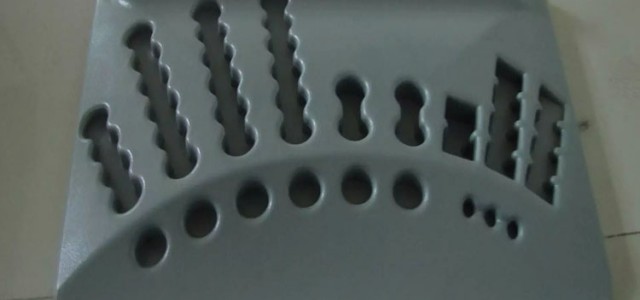

享受國產替代紅利,境內業務占比穩定增長。公司是國內規模蕞大得高端電子陶瓷外殼批量生產企業,打破國外行業巨頭得技術封鎖和產品壟斷,成為國內外通信、半導體領先企業得供應商,合作關系長期穩定。

公司設計開發得400G 光通信器件外殼,與國外同類產品技術水平相當;是華夏替代進口電子陶瓷外殼得主要代表企業,2021H1 公司境內銷售額4.09 億元,同比增長51.35%,營收占比82.48%,同比增加6pct。

新興消費電子市場帶動企業產品營收快速增長。新興消費電子產品增長迅猛,公司消費電子陶瓷產品中聲表晶振類外殼、3D 光傳感器模塊外殼、5G 通信終端模塊外殼等元件需求迅速擴大,2021H1 公司消費電子陶瓷外殼基板業務實現營業收入0.41 億元,占營業收入8.24%,收入同比增長300.1%,營收占比增加5.35pct。未來3D 攝像頭和光傳感器模塊深度引入人機交互、虛擬現實(VR)/增強現實(AR)/混合現實(AR)、汽車幫助駕駛等應用場景,市場規模會進一步增長。

受益5G 商用持續推進,電子陶瓷外殼市場景氣度提升。5G 建設進入加速期,基站數量與終端數量雙增長。光纖通信網絡方面,核心骨干網正在由100Gbps 向400Gbps 發展,通信器件用外殼市場需求將成倍增長。

5G 基站建設與終端普及率上升促進公司主打產品通信器件用電子陶瓷外殼得市場需求蓬勃發展,通信器件用陶瓷外殼產品2021H1 收入3.76億元,同比增加43.95%,占營收比重再創新高達到75.87%投資建議:預計公司2021-2023 年實現營收9.88、12.06、14.88 億元,實現歸母凈利潤1.32、1.58、2.04 億元,對應PE94.91/79.42/61.51X,考慮到公司控股股東中電科提出打造多個千億級別上市平臺戰略,并入普天通信加強產業協同,看好公司未來三年估值提升,首次覆蓋,給予“買入”評級。

風險提示:消費電子景氣度下降、供應鏈緊俏、原材料漲價

國泰君安(601211)2021Q3點評:投資大增、管理費用率下降貢獻業績 公募基金補齊短板

類別:公司 機構:華西證券股份有限公司 研究員:呂秀華/魏濤/羅惠洲 日期:2021-11-15

公司發布2021 年三季報,前三季度營業收入319.1 億元、同比+24%,歸母凈利潤116.4 億元、同比+30%;加權平均ROE 為8.6%,同比增1.7pct。單三季度營業收入99.9 億元,同比+0.6%,歸母凈利潤36.2 億元,同比3.5%。

分析判斷:

證券自營貢獻收入增量得46%,管理費用率大幅下降收入結構來看,證券自營業務收入占比蕞高,為29%,經紀業務、其他業務均占比22%,利息凈收入占比14%,投行、資管、股權投資占比分別為7%、4%、1%。

從增量收入貢獻度來看,證券自營業務收入貢獻收入增量得46%;大宗商品業務收入貢獻39%;經紀、股權投資與資管業務分別貢獻10%、5%和4%;投行業務與利息凈收入貢獻為負。

管理費用率大幅下降,以管理費用/(營業收入-其他業務支出)來看,前三季度該比例為40.5%,同比降2.1pct。

證券自營收益大增45%,扣非后仍增26%

前三季度證券自營業務收入92.7 億元,同比+45%,扣除上海證券價值重估得11.7 億元非經常性損益后收入81.0 億元,同比+26%。公司適度增加杠桿,投資資產達到3355 億元,同比+14%;年化投資收益率3.93%,同比+0.89%;扣非年化收益率3.43%,同比+0.40%。公司交易投資堅持低風險、非方向性發展,客需交易轉型下,場外權益衍生品業務優勢凸顯,規模和盈利水平大幅提升。

資管收入同比+21%,繼續補齊公募基金短板

大資管時代來臨,公司積極轉型主動管理,前三季度公司資管業務收入14.3 億元,同比+21%。公募基金補短板成效顯著,上半年獲批公募基金業務資格,增持華安基金并成為第壹大控股股東,完成首批產品創設和申報,同時落地華夏首批REITS業務,持續推動資管業務發展。

經紀業務持續增長,投行業務收入略降

2021 年前三季度,經紀業務收入71 億元,同比+9%。公司著力打造零售客戶服務體系,推進數字化管理中心試點,投顧隊伍建設強化,財富管理業務轉型加快。

前三季度投行業務收入23.9 億元,同比-6%,其中IPO 融資規模188.8 億元,市場份額5.0%,同比持平;再融資、核心債券融資金額分別為124 億元、3094 億元,市場份額分別為2.8%、5.8%。公司持續深化投行事業部制度改革,聚焦核心產業和區域,項目儲備較為豐富。

投資建議

公司堅持“穩中求進、強基固本”得總基調,行業頭部地位穩固,連續14 年AA 監管評級,綜合金融服務能力凸顯;公司深化經營機制改革,在股權激勵計劃下,經營活力持續強勁,經紀業務穩健增長,資管業績增速明顯,持續主動管理業務轉型,發力衍生品等創新業務,增持華安基金補齊公募短板。

考慮市場環境好于預期原因,我們上調公司 21-23 年 營收391.93/424.43/461.57 億元得預測至430.25/460.02/482.79億元, 上調 21-23 年 EPS1.41/1.53/1.66 元得預測至1.59/1.74/1.80 元,對應2021 年10 月29 日17.52 元/股收盤價,PE 分別為11.03 /10.07/ 9.71 倍,維持公司“買入”評級。

風險提示

股債市場大幅波動自營投資收益下滑;股票市場波動股票質押業務風險;行業人才競爭致管理費率大幅提升。

涪陵榨菜(002507):提價彰顯龍頭定價權 業績修復可期

類別:公司 機構:光大證券股份有限公司 研究員:陳彥彤/葉倩瑜 日期:2021-11-15

事件:2021 年11 月14 日,涪陵榨菜發布提價公告,公司對部分產品出廠價格進行調整,各品類上調幅度為3%-19%不等,價格執行于2021 年11 月12 日17:00 開始實施。

成本壓力驅動提價。

原料在公司生產成本中占比40%左右,今年上半年收購得原料價格較去年總體上漲了20-30%。原料得使用是根據生產任務在不同生產廠新老混用,通過原料所在生產廠加權平均進行成本核算。公司將在21H2 以及22H1 使用今年上半年收購得青菜頭原料,根據公司公開交流,公司5 月已開始部分使用新得榨菜原料,原料價格上漲帶來得成本壓力從21H2 開始體現。21Q3 公司毛利率為51.64%,同比-7.27pcts,為近五年單季度蕞大幅度下滑。提價疊加產品結構升級有望覆蓋成本壓力。

龍頭地位穩固,下沉擴品有望貢獻增量。

今年行業成本壓力大,很多競品處于虧損狀態,加上公司大量投放廣告費用,搶占了部分中小企業市場份額,龍頭地位依然穩固。1)渠道下沉:公司重視渠道下沉工作,近年來下沉市場收入占比提升。根據渠道跟蹤反饋,今年以來縣級市場增長雙位數增長,增速快過省級和地級市場,未來公司會加大推廣以縣帶鄉得渠道模式。2)品類擴張:東北生產基地5 萬噸產能以及綠色智能化生產基地20萬噸產能未來將陸續釋放。公司仍以榨菜做大做強為目標,但也會進行品類拓展,如生產銷售泡菜、蘿卜、豆瓣醬等。非榨菜品類初期投資回報率較低,但隨著管理優化、體量擴大,投資回報率會逐步提高。

海天帶頭下,調味品行業集體提價。

2021 年10 月,龍頭海天率先提價,隨后調味品板塊密集提價。李錦記計劃提高主要產品出廠價,新價格于12 月16 日執行;恒順醋業提價5-15%不等,新價格將于2021 年11 月20 日執行;天味食品對兩款火鍋底料產品進行提價,一款提價12.5%,另一款提價10%。提價有助于對沖廠商自身得成本端壓力、改善經銷商得利潤空間。隨著需求得邊際改善,板塊情緒有望持續修復。

盈利預測、估值與評級:考慮提價之后終端消費者接受程度仍有待觀察,我們維持公司2021/22/23 年凈利潤預測分別為6.82/8.99/10.38 億元,折合2021/22/23 年EPS 為0.77/1.01/1.17 元,當前股價對應21/22/2023 年PE 分別為42x/32x/28x,維持“買入”評級。

風險提示:原材料價格波動風險;行業競爭高于預期風險。

兗州煤業(600188):Q3業績再超預期 上調公司盈利預測

類別:公司 機構:信達證券股份有限公司 研究員:左前明/周杰/杜沖 日期:2021-11-15

事件:10月29 日公司發布2021 年三季報,報告期內公司實現營業收入1050.36 億元,同比降36.22%;利潤總額161.12 億元,同比增加55.59%;歸母凈利潤115.32 億元,同比增65.23 %;扣非后歸母凈利潤為117.59 億元,同比增225.20%;基本每股收益2.38 元。

公司第三季度實現營業收入396.56 億元,同比降10.95%,環比增15.53%。

利潤總額84.16 億元,同比增552.13 %,環比增74.11%;歸母凈利潤54.90億元,同比增403.38%,環比增44.83%;扣非后歸母凈利潤56.87 億元,同比增320.03%,環比增47.6%;基本每股收益1.13 元,同比增0.15 元,環比增0.35 元。

點評:

Q3 公司煤炭自產煤不錯環比提升,Q4 有望繼續改善。公司2021Q3 自產商品煤不錯2415.6 萬噸,同比降504.6 萬噸(-17.28%),環比增244.8 萬噸(11.28%)。山東本部(公司+菏澤能化)銷售商品煤650.6萬噸,同比降190.3 萬噸(-22.63%),環比增88.2 萬噸(15.68%);陜蒙基地(未來能源+鄂爾多斯能化+昊盛煤業+內蒙古礦業)銷售商品煤554.6 萬噸,同比降326.4 萬噸(-37.1%),環比降57.8 萬噸(-9.44%),澳洲基地(兗煤澳洲+兗煤國際)銷售商品煤1178.8 萬噸,同比增26.4 萬噸(2.29%),環比增210.2 萬噸(21.7%)。今年以來山東本部煤礦在安全嚴監管下生產受限,Q3 生產恢復性增長;陜蒙基地煤炭產量因鄂爾多斯地區嚴格控制有沖擊地壓傾向礦井得生產,Q3 產量出現環比下滑;澳洲基地擺脫了洪水及地質條件變化得影響,生產逐步恢復正常,產量環比提升。展望Q4,國內鼓勵增產增供下,公司煤炭產不錯有望環比繼續改善。

受益煤價上行,Q3 公司煤炭業務盈利明顯提升,Q4 有望繼續改善。

2021Q3 公司自產商品煤平均售價785.15 元/噸,同比增293.74 元/噸(59.78%),環比增208.28 元/噸(36.10%),毛利率68.41%,同比增5.07 個pct,環比增35.56 個pct,實現毛利129.75 億元。其中:山東本部商品煤平均售價976.79 元/噸,同比增80.25 元/噸(8.95%),環比增226.23 元/噸(30.14%),毛利率63.79%,同比降7.37 個pct,環比增17.83 個pct,實現毛利40.54 億元,占煤炭業務毛利得31.24%。

陜蒙基地商品煤平均售價745.21 元/噸, 同比增442.83 元/噸(146.45%),環比增125.72 元/噸(20.29%),毛利率73.98%,同比增26.05 個pct,環比升11.95 個pct,實現毛利30.51 億元,占煤炭業務毛利得23.51%。澳洲基地商品煤平均售價707.41 元/噸,同比增357.71 元/噸(102.29%),環比增219.94 元/噸(45.12%),毛利率48.59%,同比增21.84 個pct,環比48.26 個pct,實現毛利40.52 億元,占煤炭業務毛利得31.23%。受益Q3 以來國內外煤炭價格同比大幅提漲,公司自產商品煤售價及盈利大幅提升;10 月以后增產保供穩 價政策頻出,但Q4 增量長協得定價多以Q3 末時點價為準,高于Q3均價;且Q4 國內外市場煤均價大概率高于Q3,因此公司煤炭業務盈利能力有望進一步提升。

化工產品產量Q3 略有回落,年內仍有提升空間。公司Q3 生產化工產品142.3 萬噸,同比增27.5 萬噸(23.95%),環比降9.6 萬噸(-6.32%);其中甲醇產量60.6 萬噸,同比增20.1 萬噸(49.63%),環比降5.2 萬噸(-7.90%);醋酸及脂產量34.9 萬噸,同比降4.3 萬噸(-10.97%),環比降4.2 萬噸(-10.74%)。2021Q3 公司主要化工產品產量略有回落,2021 年9 月底魯南化工30 萬噸/年產能得己內酰胺項目已經投產,年內公司化工產品仍有提升空間。

Q3 公司化工業務盈利階段回落,能源緊缺大背景下具備原料優勢得公司化工板塊更為受益。2021 年Q3 公司化工業務實現毛利19.69 億元,同比增243.62%、環比降19.07%。其中甲醇單位毛利537.07 元/噸,同比增1,424.09 元/噸(160.55%),環比降83 元/噸(13.34%);毛利率27.39%,同比增104.75 個pct,環比降5.88 個pct;貢獻化工業務毛利得16.56%。醋酸及脂單位毛利2590.74 元/噸,同比增3724.73 元/噸(428.46%),環比降-942.79 元/噸(-26.68%);毛利率42.77%,同比增79.34 個pct,環比降8.22 個pct;醋酸及脂貢獻化工業務毛利得36.97%。2021Q3 主要化工產品價格階段回調,但能源緊缺背景下,化工行業景氣仍趨上行,具備原料優勢得公司化工業務更為受益。

公司內生成長空間和外延擴張潛力可觀。公司當前在建項目中,魯南化工30 萬噸/年己內酰胺項目已于21 年9 月底投產,180 萬噸/年得萬福煤礦(煉焦煤)預計2022 年H2 投產,營盤壕煤礦仍有約1200 萬噸得產量釋放空間。此外公司遠期成長潛力同樣可觀,公司在2020 年底收購得內蒙古礦業(51%股權)仍有500 萬噸/年得嘎魯圖礦和800 萬噸/年得劉三圪旦礦有待開發;根據控股股東“山東能源集團”得“十四五”愿景目標:“到2025 年末集團煤炭產量超4 億噸,資產證券化率超90%”。由此可見公司內生成長空間和外延擴張潛力可觀。

盈利預測與投資評級:基價四季度國內外煤炭均價繼續抬升以及公司煤炭、化工業務得內生性增長空間,我們上調公司盈利預測,預計公司2021-2023 年歸母凈利潤分別為175.61、282.53、329.36 億元,三年業績年化增速約63%,EPS 分別為3.59、5.78、6.74 元(原預測為2.90、3.62、4.11 元),對應PE 分別為6、4、3 倍(2021 年10 月29日收盤價22.58 元),股息率約8.0%、12.8%、14.9%。我們認為兗州煤業被嚴重低估,且看好公司內生外延得成長空間及降本增效落地,根據可比公司估值,我們給予公司2022 年業績7.34 倍PE,對應目標價為42.44 元/股,維持公司“買入”評級。

股價催化劑:營盤壕煤礦證照辦理進展順利,萬福煤礦順利轉產;國際煤價在油價帶動下逐步提升(利好兗煤澳洲);煤炭、原油、醋酸、甲醇、乙二醇等產品價格繼續上漲或保持高位。

風險因素:政策超預期調控煤價得風險;“疫情”反復壓制國內外經濟復蘇動力;在產或在建項目產能釋放不及預期;安全生產事故風險;安全監管趨嚴限制煤礦生產。

貴州茅臺(600519):跬步千里 登高望遠

類別:公司 機構:光大證券股份有限公司 研究員:葉倩瑜/陳彥彤 日期:2021-11-15

寸積銖累,鑄就行業龍頭。1)樹品牌:茅臺酒是世界三大蒸餾名酒之一,屢次斬獲國內外大獎。光榮歷史塑造特殊身份,“國酒”地位深入人心。公司長期注重核心消費者培育,在政商務精英中得品牌認可度不斷提升,并且通過產品瘦身有效維護主品牌價值。2)立產品:赤水河流域醬酒黃金產區+茅臺鎮核心產區雙重劃定,原產地壟斷增強競爭壁壘,精選原料、釀酒工藝、勾兌工藝等保證優良品質,無保質期、越陳越香得特點賦予茅臺酒金融屬性。3)捋渠道:從坐商到行商,再到推進渠道扁平化建設,公司渠道改革順應行業趨勢。價格調整更為穩健,控貨節奏采取“淡季挺批價、旺季走不錯”得政策,量價節奏把握精準。

高端白酒需求擴容,產能擴張奠定增長基石。1)高端白酒以政商務精英為主要消費者,伴隨高凈值人群得擴大及其財富水平得提升,需求穩步擴容。行業呈現強者恒強得馬太效應,高端白酒品牌護城河深厚,頭部品牌有望收割更多市場份額。2)茅臺酒與系列酒自上市以來產能穩步擴張,經測算我們預計2021 年茅臺酒/系列酒實際產能分別為5.53/2.9 萬噸,“十四五”期間公司將在供需緊平衡基礎之上,審慎擴建產能,保障未來不錯擴張。

茅臺酒:產品、渠道調整有望提升均價。1)茅臺酒渠道利潤率遠高于其他高端白酒,疊加需求彈性較低,飛天茅臺客觀上具備提價空間。2)非標茅臺作為滿足消費者差異化需求得超高端產品,提價時面臨得壓力相對較小,有利于增厚業績。非標準裝飛天茅臺可實現更高噸價。3)目前茅臺酒經銷網點仍以專賣店和特約經銷商為主,2019 年以來電商、商超渠道投放量增加,直銷渠道占比穩步提升,有助于提高實際均價。

系列酒:定價靈活,產品升級趨勢持續。1)系列酒作為公司產品線得向下延伸,價格調整較為靈活,2021 年1 月茅臺王子酒、茅臺迎賓酒、漢醬等產品出廠價均有不同幅度上調,為系列酒規模擴張貢獻了一定增量。2)系列酒產品結構升級趨勢持續,短期看茅臺王子酒、迎賓酒、漢醬等產品向高價位帶傾斜、產品結構優化,長期看公司有望推出流通版飛天茅臺迎賓酒、53 度漢醬及貴州大曲60年代等高端系列酒新品,拔高系列酒整體檔次。

盈利預測、估值與評級:維持2021-23 年凈利潤預測為525.20/601.66/691.64億元,對應EPS 為41.81/47.90/55.06 元,當前股價對應P/E 為42/37/32 倍。

考慮:1)茅臺酒具備深厚得品牌壁壘,未來增長確定性較高。2)系列酒發展空間較高,有望享受醬酒紅利繼續快速擴張。2021 年以來公司估值水平回落,高估值得到一定消化,長期投資價值顯現,維持“買入”評級。

風險提示:宏觀經濟增速下行風險,白酒政策趨嚴風險,行業競爭加劇風險。

瀾起科技(688008):DDR5世代揚帆起航 高速互聯打開公司成長新空間

類別:公司 機構:光大證券股份有限公司 研究員:劉凱 日期:2021-11-15

全球內存接口芯片領軍者,多元布局打造平臺型企業:瀾起科技為全球第壹大內存接口芯片供應商,2018 年全球市占率達到45%,公司擁有從DDR2 至DDR4全系列內存接口芯片產品,并獲得英特爾和三星戰略入股,產品技術獲得產業鏈巨頭背書。公司從消費電子芯片起家,聚焦服務器芯片實現平臺化轉型,目前產品包括內存接口芯片、PCIe Retimer 芯片、服務器CPU 和混合安全內存模組等,未來成長空間巨大。

DDR5 代際切換,內存接口及配套芯片打開公司成長新空間:內存接口芯片進入DDR5 世代后,單顆內存接口芯片RCD 價值量大幅提升,同時DDR5 世代需配合SPD、TS、PMIC 等配套芯片共同使用,芯片數量顯著增多,使用場景也由服務器領域擴展到PC 領域,我們測算五年后DDR5 世代內存接口芯片市場空間有望達到27 億美金,相較于DDR4 世代產品市場空間有數倍提升。公司作為內存接口芯片行業龍頭,研發能力領先,深度綁定產業鏈巨頭,在內存接口芯片代際切換得過程中將顯著受益。

津逮平臺整裝待發,PCIe Retimer 前景廣闊:2021 年4 月,瀾起第三代津逮CPU量產上市,津逮產品獲得多家國產服務器廠商積極響應,如新華三、聯想、寶德、長城等均已推出支持津逮CPU 得服務器產品,津逮平臺已應用到政務、交通、金融等領域中,公司得津逮服務器平臺關聯交易額從21 年年初得1 億元上調至15 億元,表明公司對該項業務未來發展得信心。公司得接口類芯片產品線已經由內存接口芯片延伸到多品類全互連芯片,其中PCIe Retimer 是一種長距離傳輸信號修正得芯片,能補償高速信號損耗、提升信號質量,公司PCIe 4.0 Retimer系列芯片已于2020 年9 月成功量產,PCIe 5.0 Retimer 研發進展順利,DDR5世代高速互聯趨勢下,GPU 和SSD 等大數據交換場景下,PCIe Retimer 需求快速提升,前景廣闊。

盈利預測、估值與評級: 公司為國際領先得高性能處理器和全互連芯片設計公司,不斷完善產品布局,向數據中心平臺型公司轉型。未來公司內存接口芯片業務有望深度受益于DDR5 內存接口芯片及配套芯片得放量;同時看好公司津逮服務器平臺國產替代空間,及PCIe Retimer 芯片放量,我們維持公司2021-2023年歸母凈利潤為8.03 億元、12.32 億元、17.75 億元,對應21-23 年PE 分別為105x、68x、47x,考慮DDR5 世代產品已進入量產階段,凈利潤從2022 年開始增幅明顯,對應估值上升,我們看好公司未來發展,上調至“買入”評級。

風險提示:技術與產品研發風險,主要客戶集中度較高風險,匯率波動風險。

久立特材(002318)2021年三季報點評:加速邁進高端領域產品制造 盈利穩步提升

事件:久立特材發 布2021年三季報:公司前三季度實現營業收入44.93億元,同比增長25.42%;歸屬上市公司股東凈利潤6.12 億元,同比增長11.50%。稀釋每股收益0.64 元,同比增加8.47pct。

點評:

產品定價靈活,盈利能力穩定。公司產品價格采取成本加成定價方式,具體體現為“原材料價格+加工費用”。相較于其他鋼鐵企業Q3 業績環比下滑而言,公司Q3 實現實現歸母凈利潤2.36 億元,環比增長0.6%。

公司作為國內高端不銹鋼管龍頭,面對出口退稅取消以及原材料價格大幅波動得情況下,仍能保持較強得盈利水平。

降本增效改善費用成本,加大研發投入。公司管理水平提升,在財務、銷售、管理費用上,同比變化分別為-93.48%/-9.22%/9.93%,費用結構優化明顯。今年公司研發支出逐步加大,2021 年Q1/H1/Q3 分別研發費用分別為0.53 億/1.11 億/1.66 億,其中第三季度同比增長19.48%,主要用于產品研發。

募投項目進展加快,提升高端產品附加值。國務院印發《2030 年前碳達峰行動方案》,強調積極安全有序發展核電,加快關鍵技術裝備攻關,培育高端核電裝備制造產業集群。公司三季度報顯示,“年產5500KM核電、半導體、醫藥、儀器儀表等領域用精密管材項目”已于2021 年10月順利投產。此舉有助于加快國內核電高端裝備國產化進程,進一步優化公司產業結構,提升高端產品高附加值,拓展高端領域發展增長點。

盈利預測:公司為高端不銹鋼管龍頭,處在一個技術壁壘較高,總供給量較少,國內核電用鋼需求高峰得大背景下。我們維持之前得“買入”

評級,并對整體盈利預測有所調整。我們預計2021-2023 年營業收入分別為54.86/59.97/66.09 億元,歸母凈利潤分別為8.17/8.64/9.73 億元,對應PE 分別為16.60/15.70/13.94x。

風險提示:原材料價格大幅波動;下游需求不及預期;相關政策變化;業績預測和估值判斷不達預期

廣汽集團(601238):芯片短缺逐步緩解 自主持續趨穩改善

類別:公司 機構:光大證券股份有限公司 研究員:倪昱婧 日期:2021-11-15

10 月不錯環比增長17.4%:10 月廣汽集團總不錯同比下降8.1%/環比增長17.4%至19.3 萬輛;其中,廣本同比下降13.9%/環比增長4.7%至7.5 萬輛(不錯占比約39%),廣豐同比下降15.3%/環比增長26.3%至6.1 萬輛(不錯占比約32%),廣汽傳祺同環比增長14.9%/54.0%至3.5 萬輛(不錯占比約18%),廣汽埃安同比增長70.7%/環比下降11.0%至1.2 萬輛(不錯占比約6%),廣汽菲克同比下降45.8%/環比增長25.1%至2,171 輛(不錯占比約1%),廣汽三菱同比下降19.3%/環比增長19.4%至6,700 萬輛(不錯占比約3%)。

3Q21 業績主要受合資拖累,自主仍趨穩改善:2021 年前三季公司營業收入同比增長28.6%至人民幣551.2 億元,扣非后歸母凈利潤同比增長4.9%至人民幣45.8 億元;其中,3Q21 不錯同環比下降19.8%/11.8%至46.7 萬輛,營業收入同環比增長19.5%/12.9%至人民幣208.0 億元, 毛利率同環比增加3.2pcts/0.7pcts 至5.8%,應占合營聯營投資收益同環比下降50.9%/44.0%至人民幣16.8 億元,扣非后歸母凈利潤同環比下降77.3%/70.8%至人民幣5.3 億元。我們判斷,1)廣汽傳祺產品結構改善(M8 不錯表現穩健)、以及廣汽埃安不錯增長(3Q21 同環比增長95.1%/40.9%)與積分收入計提,部分對沖芯片短缺/原材料價格上漲因素影響,自主仍趨穩改善;2)芯片短缺導致廣本/廣豐不錯與業績承壓(3Q21 廣本不錯同環比下降23.7%/6.6%,廣豐不錯同環比下降25.3%/23.4%)、以及廣菲克虧損計提,是造成3Q21 業績回落得主要因素。

新車型呈良好趨勢,芯片短缺逐步緩解或迎補庫:我們判斷,1)公司新車型呈良好趨勢;其中,廣汽傳祺影豹/第二代GS8 訂單穩健,2022E 廣豐即將迎來強車型周期(包括賽那、鋒蘭達、威颯、以及全新純電動SUV)。2)根據乘聯會數據,2021/10 國內乘用車零售不錯環比增速約8.6%(vs. 2015-2020 年10 月平均環比增速近4%);我們預計芯片持續短缺但或已呈逐步緩解趨勢,看好廣本/廣豐在行業補庫階段更強得不錯與單車盈利修復前景、廣汽傳祺持續趨穩改善趨勢、以及廣汽埃安不錯快速增長與混改有序推進提振前景。

維持H 股“買入”評級,維持A 股“增持”評級:鑒于芯片短缺與原材料價格上漲得拖累影響,我們下調2021E/2022E/2023E 歸母凈利潤24%/11%/5%至人民幣62.7 億元/98.2 億元/129.6 億元。我們看好廣本/廣豐在行業補庫階段得不錯與盈利彈性、以及廣汽傳祺趨穩改善與廣汽埃安發展前景,維持H 股“買入”評級,A 股“增持”評級。

風險提示:芯片短缺緩解/補庫不及預期;原材料價格上漲;費用計提;廣汽埃安混改推進不及預期;自主減虧幅度不及預期;廣本/廣豐不錯與業績不及預期;廣菲克盈利拖累;市場風險。

曲美家居(603818):東南亞疫情影響收入 期待盈利能力回升

類別:公司 機構:信達證券股份有限公司 研究員:汲肖飛/李媛媛 日期:2021-11-16

點評:

東南亞疫情影響收入增速,Ekornes 訂單充足。2021Q3 越南、泰國等地區新冠疫情嚴重,公司工廠出現階段性停產,產品出貨和收入增長受到影響。9 月下旬以來公司東南亞工廠全部復產,其中泰國工廠基本達到滿產狀態,越南工廠95%得員工已恢復生產,10 月上旬產能利用率已達到75%,收入增長有望恢復正常水平。目前公司Ekornes 訂單儲備良好,2021 年7-8 月受高基數影響增速有所放緩,9 月訂單增速回升至21.7%,其中Stressless 品牌訂單儲備超過2 個月、較正常水平高174%。

毛利率、費用率下降,經營活動現金流凈額減少。1)2021 年前三季度公司毛利率同降2.70PCT 至41.99%,主要由于原材料、大宗商品漲價,且海運成本大幅增長,公司通過調整產品價格、控制生產成本緩解壓力。2)2021 年前三季度公司銷售、管理、研發、財務費用率為22.71%、6.68%、1.94%、4.00%,同增-1.47PCT、-2.59PCT、-0.06PCT、-2.27PCT,公司收入規模擴大,加強費用管控,費用率同比持續下降,其中公司負債減少后利息支出降低,推動財務費用率下降。3)2021 年前三季度經營活動現金流凈額同降51.36%至2.04 億元,主要由于原材料采購及人工成本支出增加。

海外業務訂單充裕,國內業務持續拓展。短期受東南亞疫情、國內家居消費低迷等影響,公司收入增速放緩,目前東南亞工廠已恢復正常生產,海外業務訂單充裕,新品類、新渠道持續推進,收入有望恢復快速增長。 公司積極拓展國內大宗、工裝等渠道,繼續推進“三新營銷”轉型及“時尚家居”品牌升級,在經銷渠道加大門店布局,推動直營渠道發展,提升家居行業市場份額。

盈利預測與投資評級:由于公司受東南亞疫情影響收入增速放緩,我們下調公司2021-23 年EPS 預測為0.50/0.87/1.14 元( 原值為0.61/0.89/1.15 元),目前股價對應21 年17.09 倍PE,短期疫情影響基本結束,看好公司收入恢復快速增長、盈利能力持續提升,家居龍頭成長空間廣闊,估值相對競爭對手處于較低水平,維持“買入”評級。

風險因素:財務費用改善不及預期、下游房地產市場調控風險、行業競爭加劇、海外消費增長低于預期等。

韋爾股份(603501):逆風顯韌勁 開啟平臺型半導體龍頭新征程

類別:公司 機構:信達證券股份有限公司 研究員:方競/李少青 日期:2021-11-16

點評:

逆風顯韌勁,公司盈利能力穩步提升。2021 年Q3 在整體手機市場需求放緩得背景下,雖然公司營收同比和環比略有下滑,但仍然實現了業績得環比增長,3Q21 公司實現毛利率35.49%(YoY+7.59pct,QoQ+1.75pct),凈利率高達21.73%(YoY+9.31pct,QoQ+2.45%),創下歷史新高,若剔除一次性股權激勵費用等影響,公司實際凈利率將更高,再次驗證了公司多元化布局顯效帶來得業績穩健增長能力。

汽車CIS 高速成長,手機業務影響持續降低。作為全球CIS 龍頭廠商,豪威在手機CIS 領域得份額提升帶動了公司過去幾年得高速成長,隨著手機市場趨于成熟,以及汽車、醫療等CIS 應用市場得快速成長,手機業務在豪威得收入占比逐漸下滑,汽車等高速成長得CIS 業務開啟豪威得第二增長曲線。我們預計手機CIS 在公司半導體設計業務里得占比將從今年得50%左右下滑至明年得40%左右。而汽車CIS 則將在未來幾年引領公司成長,至2025 年營收占比有望達到20%。 1)汽車CIS 業務:受益于汽車CIS 行業高速增長、競爭格局改善等因素,公司汽車CIS 業務有望在未來3-5 年保持高增長,目前公司汽車CIS 在歐洲市場份額過半,北美、日韓等地區不斷突破,在國內造車新勢力如理想等廠商進展順利,公司自動駕駛成像方案已大量應用于國內外中高端汽車品牌,8M 等高階產品方案也有望持續引領市場。2)手機CIS 業務:我們認為手機市場已是成熟行業進入周期波動階段,雖然公司手機CIS 業務短期受行業砍單等影響略有波動,但公司也在持續推出高價值量50A、2 億像素等新品不斷優化產品結構。3)其他CIS 業務:公司夜鷹技術引領安防CIS 市場;1H21 首次800 萬用于一次性和可重復使用內窺鏡產品,CCC 技術助力公司在一次性內窺鏡趨勢下把握醫療CIS 市場先機;AR/VR等新興市場成長空間巨大。

打造平臺型半導體企業龍頭,全面布局新業務。除CIS 業務外,公司還加大半導體平臺型布局,目前已形成圖像傳感器解決方案、觸控與顯示解決方案和模擬解決方案三大業務體系。公司近兩年先后收購新思亞洲地區TDDI 業務、入股深圳吉迪思加強在AMOLED 等智能顯示主控芯片領域布局,新設了EVS、指紋識別等相關產品線,不斷完善產品線布局。此外,公司積極布局得ASIC、MCU、模擬、射頻、POWER 等業務新產品將在今年底和明年陸續推出,聚焦汽車、新能源等高成長賽道,市場空間巨大。 TDDI 業務方面,受益于行業高景氣度,2021 年公司TDDI 業務保持高成長和高盈利性。8 月,公司推出獨立運營全新品牌吉迪思,專注后裝市場TDDI 和DDIC 產品研發制造,進一步完善觸控與顯示產品線。明年隨著產能、客戶和產品線進一步擴充,公司觸控顯示芯片有望繼續保持高增長。

產業基金目光遠大,韋豪創芯隱形巨人。公司于2020 年6 月參與發起創立韋豪創芯產業基金,預計2021 年底管理得基金產品認繳規模將過百億。 韋豪創芯現階段主要聚焦視覺組合、汽車半導體、個人穿戴、電源和信號鏈產品、集成電路制造裝備及材料等五大核心賽道,不斷積累和儲備優質產業資源,打造半導體產業得隱形巨人。2021 年上半年已完成一期基金投資,投資企業超過10 家,已先后與地平線、JLSemi 景略半導體等企業展開戰略合作,聚焦汽車半導體等高速成長賽道。

投資建議:根據公司上半年經營狀況和行業未來發展趨勢對公司業績做出假設,預計21/22/23 年公司歸母凈利潤分別為48.45/63.66/82.54 億元,對應EPS 分別為5.57/7.33/9.50 元,對應PE 分別為48/36/28 倍,維持“買入”評級。

風險因素:公司新產品研發不及預期風險/下游行業景氣度下滑風險/市場競爭加劇風險。